ОСОБЕННОСТИ ФИНАНСОВОГО АНАЛИЗА ПРЕДПРИЯТИЙ РЕНТНОГО БИЗНЕСА

В практике оценки инвестиций нередко встречаются ситуации, когда прежде, чем оценить стоимость компании, необходимо понять ее инвестиционный потенциал, возможность осуществления рыночных заимствований для дальнейшего развития бизнеса.

В таких случаях финансовый анализ является важнейшим этапом для принятия инвестиционных решений.

Анализ финансового состояния компаний рентного бизнеса, которые самостоятельно осуществляют строительство объектов недвижимости, а затем сдают их в аренду, имеет особенность в том, что строительство, как правило, осуществляется на заемные средства. Нередко, =заемные средства – это валютные банковские кредиты, возврат средств по которым в период кризисов становится основной головной болью менеджмента компаний. В этом случае целью проведения анализа является выявление тенденции развития компании в прошлом, оценка ее текущего положения, обоснование ее развития в будущем, определение степени ее деловых и финансовых рисков. На основе результатов финансового анализа компании формируется мнение о возможности возврата долга.

Традиционно анализ финансового состояния компании на текущую дату позволяет выявить, насколько правильно компания управляла финансовыми ресурсами в течение периода, предшествовавшего этой дате; как она использовала имущество, какова структура этого имущества; насколько рационально она сочетала собственные и заемные источники; насколько эффективно использовала собственный капитал; какова отдача производственного потенциала; нормальны ли отношения с дебиторами, кредиторами, бюджетом, акционерами и т.д.

Следует напомнить, что существует совокупность методов проведения финансового анализа [2,3,4]:

горизонтальный (временной) анализ - сравнение каждой позиции отчетности с предыдущим периодом;

вертикальный (структурный) анализ - определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом;

трендовый анализ - сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируют возможные значения показателей в будущем, и, следовательно, ведется перспективный прогнозный анализ;

анализ относительных показателей (коэффициентов) - расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определение взаимосвязей показателей;

сравнительный (пространственный) анализ - это как внутрихозяйственный анализ сводных показателей отчетности по отдельным показателям предприятия, филиалов, подразделений, цехов, так и межхозяйственный анализ показателей данного предприятия в сравнении с показателями конкурентов, со среднеотраслевыми и средними хозяйственными данными;

факторный анализ - анализ влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных или стохастических приемов исследования.

На наш взгляд, некоторый опыт финансового анализа одного из предприятий России, ведущего рентный бизнес, у которого сложились не очень простые взаимоотношения с кредиторами, может быть полезен нашим читателям и, возможно, подскажет инвестиционные решения с целью продолжения ведения бизнеса и нахождения консенсуса с кредиторами.

Поскольку нашей целью было понимание на основе данных бухгалтерской отчетности и проведенных аналитических мероприятий возможностей компании по возврату заемных средств, ниже по тексту мы будем приводить промежуточные результаты анализа.

Подготовка финансового анализа была проведена с использованием on-line программного комплекса «Финансовые системы», разработанного специалистами ООО «ЦЭПЭС».

Понятие об имущественном положении предприятия, об имеющих место качественных изменениях в структуре средств и источников, а также динамике этих изменений можно увидеть при помощи вертикального и горизонтального анализа за период с 31.12.2012 г. по 31.12.2017 г.

В табл. 1 приводится агрегированный баланс предприятия за анализируемый ряд временных периодов в абсолютных единицах. Эта таблица дает общую картину динамики агрегированных статей баланса за ряд анализируемых временных периодов (горизонтальный анализ).

В табл. 2 рассчитываются удельные веса статей в процентах к итогу баланса. Сочетание вертикального анализа структуры баланса и горизонтального анализа за ряд временных периодов позволяет отследить временное изменение структуры баланса.

Таблица 1

Горизонтальный анализ

АКТИВ | 2013 | 2014 | 2015 | 2016 | 2017 | |||||

Код | знач. | знач. | изм. | знач. | изм. | знач. | изм. | знач. | изм. | |

I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||||||||||

материальные активы | 1110 | 20 | 9 | -55.00% | 0 | -100.00% | 0 | - | 0 | - |

Доходные вложения в материальные ценности | 1160 | 6 268 447 | 8 363 886 | +33.43% | 7 756 572 | -7.26% | 7 451 804 | -3.93% | 6 844 135 | -8.15% |

Финансовые вложения | 1170 | 1 153 | 1 153 | 0.00% | 1 153 | 0.00% | 1 153 | 0.00% | 1 153 | 0.00% |

Отложенные налоговые активы | 1180 | 493 | 314 | -36.31% | 134 | -57.32% | 0 | -100.00% | 0 | - |

Прочие внеоборотные активы | 1190 | 100 133 | 40 346 | -59.71% | 690 855 | +1612.33% | 704 491 | +1.97% | 695 301 | -1.30% |

Итого по разделу I | 1100 | 6 370 246 | 8 405 708 | +31.95% | 8 448 714 | +0.51% | 8 157 448 | -3.45% | 7 540 589 | -7.56% |

II. ОБОРОТНЫЕ АКТИВЫ | ||||||||||

Запасы | 1210 | 0 | 0 | - | 0 | - | 77 800 | - | 331 505 | +326.10% |

Налог на добавленную стоимость по приобретенным ценностям | 1220 | 3 795 | 3 795 | 0.00% | 9 226 | +143.11% | 3 819 | -58.61% | 4 101 | +7.38% |

Дебиторская задолженность | 1230 | 1 275 789 | 561 050 | -56.02% | 2 611 391 | +365.45% | 2 256 862 | -13.58% | 2 085 790 | -7.58% |

Финансовые вложения (за исключением денежных эквивалентов) | 1240 | 0 | 0 | - | 493 313 | - | 0 | -100.00% | 0 | - |

Денежные средства | 1250 | 4 341 | 1 316 | -69.68% | 728 | -44.68% | 173 | -76.24% | 311 | +79.77% |

Прочие оборотные активы | 1260 | 3 818 | 1 672 365 | +43702.12% | 3 172 197 | +89.68% | 3 210 023 | +1.19% | 3 202 671 | -0.23% |

Итого по разделу II | 1200 | 1 287 743 | 2 238 526 | +73.83% | 6 286 855 | +180.85% | 5 548 677 | -11.74% | 5 624 378 | +1.36% |

БАЛАНС | 1600 | 7 657 989 | 10644 234 | +39.00% | 14735 569 | +38.44% | 13706 125 | -6.99% | 13164 967 | -3.95% |

ПАССИВ | 2013 | 2014 | 2015 | 2016 | 2017 | |||||

|---|---|---|---|---|---|---|---|---|---|---|

Код | знач. | знач. | изм. | знач. | изм. | знач. | изм. | знач. | изм. | |

III. КАПИТАЛ И РЕЗЕРВЫ | ||||||||||

Уставный капитал | 1310 | 200 000 | 200 000 | 0.00% | 200 000 | 0.00% | 200 000 | 0.00% | 200 000 | 0.00% |

Переоценка внеоборотных активов | 1340 | 1 026 525 | 1 200 301 | +16.93% | 1 200 301 | 0.00% | 1 702 149 | +41.81% | 1 702 149 | 0.00% |

Добавочный капитал | 1350 | 0 | 0 | - | 0 | - | 0 | - | 0 | - |

Резервный капитал | 1360 | 0 | 0 | - | 0 | - | 0 | - | 0 | - |

Нераспределенная прибыль (непокрытый убыток) | 1370 | 318 484 | 384 845 | +20.84% | 451 525 | +17.33% | 505 120 | +11.87% | 321 393 | -36.37% |

Итого по разделу III | 1300 | 1 545 009 | 1 785 146 | +15.54% | 1 851 826 | +3.74% | 2 407 269 | +29.99% | 2 223 542 | -7.63% |

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||||||||

Займы и кредиты | 1410 | 5 261 971 | 7 860 811 | +49.39% | 9 533 447 | +21.28% | 8 105 349 | -14.98% | 8 065 151 | -0.50% |

Отложенные налоговые обязательства | 1420 | 0 | 0 | - | 0 | - | 0 | - | 0 | - |

Оценочные обязательства | 1430 | 0 | 0 | - | 0 | - | 0 | - | 0 | - |

Прочие долгосрочные обязательства | 1450 | 28 000 | 26 000 | -7.14% | 24 000 | -7.69% | 22 000 | -8.33% | 20 000 | -9.09% |

Итого по разделу IV | 1400 | 5 289 971 | 7 886 811 | +49.09% | 9 557 447 | +21.18% | 8 127 349 | -14.96% | 8 085 151 | -0.52% |

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||||||||

Займы и кредиты | 1510 | 27 075 | 20 909 | -22.77% | 259 869 | +1142.86% | 310 601 | +19.52% | 1 227 886 | +295.33% |

Кредиторская задолженность | 1520 | 795 934 | 951 368 | +19.53% | 3 066 427 | +222.32% | 2 860 906 | -6.70% | 1 628 388 | -43.08% |

Итого по разделу V | 1500 | 823 009 | 972 277 | +18.14% | 3 326 296 | +242.11% | 3 171 507 | -4.65% | 2 856 274 | -9.94% |

БАЛАНС | 1700 | 7 657 989 | 10644 234 | +39.00% | 14735 569 | +38.44% | 13706 125 | -6.99% | 13164 967 | -3.95% |

Приведенная выше динамика изменения балансовых показателей свидетельствует о следующем.

Стоимость имущества предприятия по состоянию на 31.12.2017 г. увеличилась по сравнению с 31.12.2013 г. в 1,72 раза (с 7 657 989 тыс. руб. до 13 164 967 тыс. руб.).

Увеличение стоимости имущества (в показателе – валюта баланса) указывает на повышение объемов финансово-хозяйственной деятельности, при этом самое большое увеличение стоимости имущества предприятия - 14 735 569тыс. руб. (в 1,92 раза) наблюдается по итогам 2015 года.

Незначительное (в пределах 10%) снижение стоимости имущества (по состоянию на 31.12.2017 г.) от максимальных значений, показанных по итогам 2015 года, может свидетельствовать о стабильности ведения финансово-хозяйственной деятельности, либо о возникших проблемах с ростом объемов нового строительства.

Вертикальный анализ

Таблица 2

Структура собственного капитала

Показатель | на 31.12.2013 | на 31.12.2014 | на 31.12.2015 | на 31.12.2016 | на 31.12.2017 | ||||||

Значение, тыс. руб. | Уд. вес, % | Значение, тыс. руб. | Уд. вес, % | Значение, тыс. руб. | Уд. вес, % | Значение, тыс. руб. | Уд.вес, % | Значение, тыс. руб. | Уд. вес, % | ||

Уставный капитал | 200 000 | 12.94 | 200 000 | 11.20 | 200 000 | 10.80 | 200 000 | 8.31 | 200 000 | 8.99 | |

Собственные акции, выкупленные у акционеров | 0 | 0.00 | 0 | 0.00 | 0 | 0.00 | 0 | 0.00 | 0 | 0.00 | |

Переоценка внеоборотных активов | 1 026 525 | 66.44 | 1 200 301 | 67.24 | 1 200 301 | 64.82 | 1 702 149 | 70.71 | 1 702 149 | 76.55 | |

Добавочный капитал | 0 | 0.00 | 0 | 0.00 | 0 | 0.00 | 0 | 0.00 | 0 | 0.00 | |

Резервный капитал | 0 | 0.00 | 0 | 0.00 | 0 | 0.00 | 0 | 0.00 | 0 | 0.00 | |

Нераспределенная прибыль (непокрытый убыток) | 318 484 | 20.61 | 384 845 | 21.56 | 451 525 | 24.38 | 505 120 | 20.98 | 321 393 | 14.45 | |

Итого стоимость активов | 1 545 009 | 100.00 | 1 785 146 | 100.00 | 1 851 826 | 100.00 | 2 407 269 | 100.00 | 2 223 542 | 100.00 | |

Таблица 3

Структура активов

Показатель | на 31.12.2013 | на 31.12.2014 | на 31.12.2015 | на 31.12.2016 | на 31.12.2017 | |||||

Значение, тыс. руб. | Удельный вес, % | Значение, тыс. руб. | Удельный вес, % | Значение, тыс. руб. | Удельный вес, % | Значение, тыс. руб. | Удельный вес, % | Значение, тыс. руб. | Удельный вес, % | |

Внеоборотн. активы | 6 370 246 | 83.18 | 8 405 708 | 78.97 | 8 448 714 | 57.34 | 8 157 448 | 59.52 | 7 540 589 | 57.28 |

Оборотные активы | 1 287 743 | 16.82 | 2 238 526 | 21.03 | 6 286 855 | 42.66 | 5 548 677 | 40.48 | 5 624 378 | 42.72 |

Итого | 7 657 989 | 100.00 | 10 644 234 | 100.00 | 14 735 569 | 100.00 | 13 706 125 | 100.00 | 13 164 967 | 100.00 |

Таблица 4

Структура капитала

Показатель | на 31.12.2013 | на 31.12.2014 | на 31.12.2015 | на 31.12.2016 | на 31.12.2017 | |||||

Значение, тыс. руб. | Удельный вес, % | Значение, тыс. руб. | Удельный вес, % | Значение, тыс. руб. | Удельный вес, % | Значение, тыс. руб. | Удельный вес, % | Значение, тыс. руб. | Удельный вес, % | |

Собств. капитал | 1 545 009 | 20.18 | 1 785 146 | 16.77 | 1 851 826 | 12.57 | 2 407 269 | 17.56 | 2 223 542 | 16.89 |

Заемный капитал | 6 112 980 | 79.82 | 8 859 088 | 83.23 | 12 883 743 | 87.43 | 11 298 856 | 82.44 | 10 941 425 | 83.11 |

Итого | 7 657 989 | 100.00 | 10 644 234 | 100.00 | 14 735 569 | 100.00 | 13 706 125 | 100.00 | 13 164 967 | 100.00 |

Анализ ликвидности баланса

Ликвидность предприятия – это способность предприятия платить по своим краткосрочным обязательствам. Это более общее понятие, чем ликвидность баланса. Предприятие может привлекать заемные средства через кредиты, выпуск ценных бумаг, займы и др., если у него есть высокая инвестиционная привлекательность, вес и имя в деловом мире. Вместе с тем, ликвидность баланса означает изыскание средств для погашения обязательств за счет внутренних источников путем последовательной реализации активов (в том числе и с различной степенью ликвидности).

Потребности в анализе ликвидности баланса возникает в условиях рынка в связи с необходимостью оценки кредитоспособности предприятия, либо иных действий, требующих понимания возможностей предприятия по погашению обязательств. Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Под ликвидностью какого-либо актива понимают способность данного актива превращаться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого это превращение может быть осуществлено.

Платежеспособность характеризует наличие у предприятия денежных средств и их эквивалентов, достаточных для погашения кредиторской задолженности.

Основными признаками платежеспособности компании являются:

- наличие денежных средств в кассе и на расчетных счетах предприятия в банках;

- отсутствие просроченной кредиторской задолженности.

Ликвидность и платежеспособность не тождественны друг другу. Ликвидность менее динамична по сравнению с платежеспособностью. По мере стабилизации производственной деятельности у предприятия постепенно складывается определенная структура активов, и резкие ее изменения не происходят. Напротив, финансовое положение предприятия в плане платежеспособности может быть изменчивым, причем со дня на день [2].

Таким образом, ликвидность предприятия – это способность погасить свои краткосрочные обязательства, реализуя текущие активы. Платежеспособность предприятия – это текущая и перспективная возможность погашения собственных обязательств. В этой связи, ликвидность баланса – это степень покрытия обязательств предприятия активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств.

Ликвидность и платежеспособность предприятия являются краеугольными камнями при обосновании возможности финансирования предприятия.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположения в порядке возрастания сроков.

Известна практика ранжирования всех активов предприятия в зависимости от степени ликвидности, т. е. скорости превращения их в денежные средства [2,3,4].

А1 – наиболее ликвидные активы. Суммы по всем статьям денежных средств, которые могут быть использованы для выполнения текущих расчетов немедленно. В эту группу включают также краткосрочные финансовые вложения.

А2 – быстрореализуемые активы. Активы, для обращения которых в наличные средства требуется определенное время. В эту группу можно включить дебиторскую задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), прочие оборотные активы.

А3 – медленно реализуемые активы. Наименее ликвидные активы — это запасы, дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты), налог на добавленную стоимость по приобретенным ценностям, при этом статья «Расходы будущих периодов» не включается в эту группу.

А4 – труднореализуемые активы. Активы, которые предназначены для использования в хозяйственной деятельности в течение относительно продолжительного периода времени. В эту группу включаются статьи раздела I актива баланса «Внеоборотные активы».

Пассивы баланса ранжируются по степени возрастания сроков погашения обязательств.

П1 – краткосрочные пассивы. Кредиторская задолженность, расчеты по дивидендам, прочие краткосрочные обязательства, а также ссуды, не погашенные в срок (по данным приложений к бухгалтерскому балансу).

П2 – среднесрочные пассивы. Краткосрочные заемные кредиты банков и прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты.

П3 – долгосрочные пассивы. Долгосрочные заемные кредиты и прочие долгосрочные пассивы — статьи раздела IV баланса «Долгосрочные пассивы».

П4 – постоянные пассивы. Статьи раздела III баланса «Капитал и резервы» и отдельные статьи раздела V баланса, не вошедшие в предыдущие группы: «Доходы будущих периодов» и «Резервы предстоящих расходов».

Ранжированные активы и пассивы предприятия, представлены в табл.5,6 соответственно.

Таблица 5

Расчеты активов

Актив | на 31.12.2013 | на 31.12.2014 | на 31.12.2015 | на 31.12.2016 | на 31.12.2017 |

|---|---|---|---|---|---|

А1 Наиболее ликвидные активы, тыс. руб. | 4 341,00 | 1 316,00 | 494 041,00 | 173,00 | 311,00 |

А2 Быстрореализуемые активы, тыс. руб. | 1 279 607,00 | 2 233 415,00 | 5 783 588,00 | 5 466 885,00 | 5 288 461,00 |

А3 Медленно реализуемые активы, тыс. руб. | 4 288,00 | 4 109,00 | 9 360,00 | 81 619,00 | 335 606,00 |

А4 Труднореализуемые активы, тыс. руб. | 6 369 753,00 | 8 405 394,00 | 8 448 580,00 | 8 157 448,00 | 7 540 589,00 |

Таблица 6

Расчеты пассивов

Пассив | на 31.12.2013 | на 31.12.2014 | на 31.12.2015 | на 31.12.2016 | на 31.12.2017 |

|---|---|---|---|---|---|

П1 Краткосрочные пассивы, тыс. руб. | 795 934,00 | 951 368,00 | 3 066 427,00 | 2 860 906,00 | 1 628 388,00 |

П2 Среднесрочные пассивы, тыс. руб. | 27 075,00 | 20 909,00 | 259 869,00 | 310 601,00 | 1 227 886,00 |

П3 Долгосрочные пассивы, тыс. руб. | 5 289 971,00 | 7 886 811,00 | 9 557 447,00 | 8 127 349,00 | 8 085 151,00 |

П4 Постоянные пассивы, тыс. руб. | 1 545 009,00 | 1 785 146,00 | 1 851 826,00 | 2 407 269,00 | 2 223 542,00 |

Баланс считается абсолютно ликвидным, если соблюдаются следующие соотношения: А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4 [2,3]. При условии выполнения только первых двух неравенств баланс считается ликвидным и характеризует текущую ликвидность в ближайшее к моменту проведения анализа время. В случае, когда одно или несколько неравенств не выполняются, ликвидность баланса уменьшается. При этом недостаток средств по одной группе активов может дополняться их избытком по другой.

Ниже в табл.7 приведены состояния ликвидности баланса, соответствующие совокупности соотношений между активами и пассивами, и представлена шкала оценки риска потери платежеспособности [4].

Таблица 7

Типы состояний ликвидности

Тип состояния ликвидности | |||

А1 >= П1 | А1 < П1 | А1 < П1 | А1 < П1 |

А3 >= П3 | А3 >= П3 | А3 >= П3 | А3 < П3 |

Абсолютная ликвидность | Нормальная ликвидность | Нарушенная ликвидность | Кризисное состояние |

Шкала оценки риска потери платежеспособности | |||

Безрисковая зона | Зона допустимого риска | Зона критического риска | Зона катастрофического риска |

Сопоставление данных о величине активов и пассивов, вошедших в каждую из перечисленных групп, показало следующее.

Соотношение показателей актива и пассива, включенных в первую группу, характеризует состояние текущих платежей и обязательств.

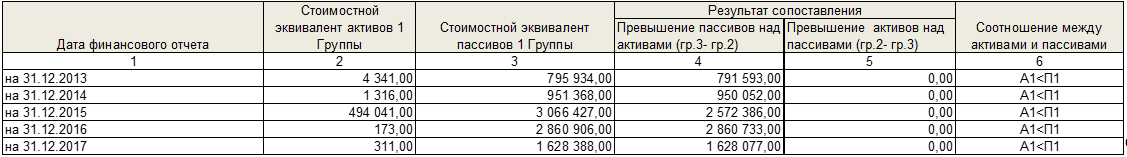

Характеристики рассматриваемых показателей сгруппированы в табл.8.

Таблица 8

Соотношение показателей актива и пассива, включенных в первую группу, тыс. руб.

Как следует из представленных в табл. 8 данных, разрыв между стоимостным выражением наиболее ликвидной части активов и стоимостью наиболее срочных обязательств на протяжении всего исследуемого периода является значительным.

Это означает, что в течение исследуемого периода предприятие не могло погасить наиболее срочные обязательства свободными денежными средствами и краткосрочными финансовыми вложениями.

Для погашения таких обязательств необходимо либо реализовывать активы в имуществе, либо привлекать заемные средства.

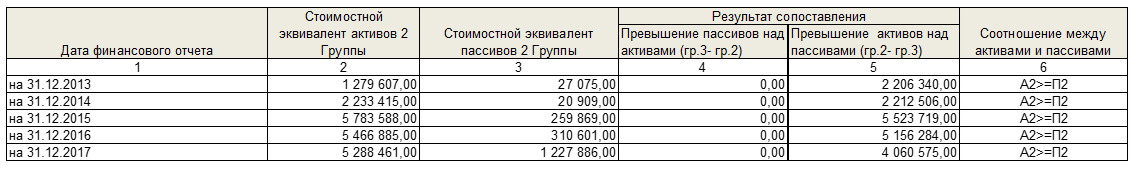

Сопоставление второй группы показателей, определяющее расхождение между быстрореализуемыми активами предприятия и краткосрочными пассивами и характеризующее наличие и степень возможности предприятия отвечать по своим обязательствам в краткосрочной перспективе, отражено в табл.9.

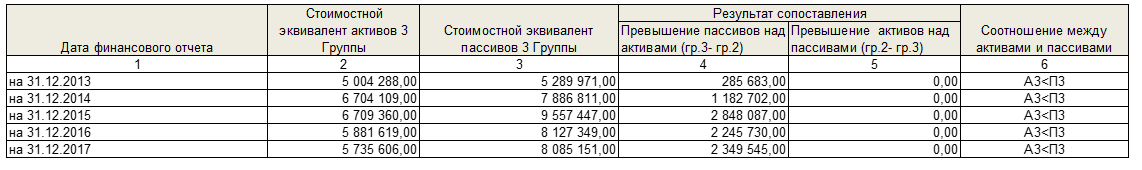

Сопоставление третьей группы показателей, определяющее расхождение между медленно реализуемыми активами предприятия и долгосрочными пассивами и характеризующее наличие и степень возможности предприятия отвечать по своим обязательствам в отдаленной перспективе, отражено в табл.10.

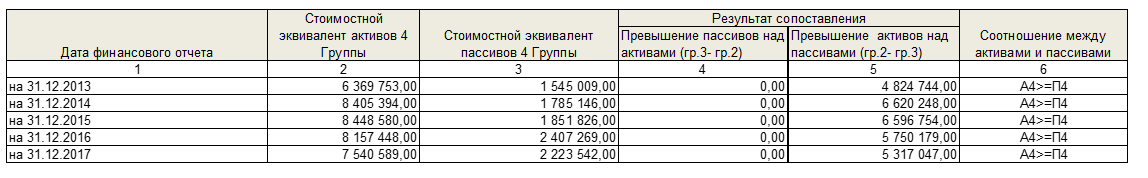

Сопоставление четвертой группы показателей, определяющее расхождение между трудно реализуемыми (внеоборотными) активами предприятия и постоянными пассивами (собственным капиталом), характеризующее минимальное условие финансовой устойчивости - наличие у предприятия собственных оборотных средств, отражено в табл. 11.

Таблица 9

Соотношение показателей актива и пассива, включенных во вторую группу, тыс. руб.

Таблица 10

Соотношение показателей актива и пассива, включенных в третью группу, тыс. руб.

Таблица 11

Соотношение показателей актива и пассива, включенных в четвертую группу, тыс. руб.

Из анализа данных табл.9 следует, что в период с 31.12.2013 г. по 31.12.2017 г. при формальном сопоставлении суммовых характеристик активной и пассивной составляющих второй группы (А2 и П2) на каждую отчетную дату исследуемого периода, величина быстрореализуемых активов (дебиторская задолженность, прочие оборотные активы) превышает стоимость краткосрочных пассивов (краткосрочные кредиты и займы).

Подобное соотношение могло указывать на относительно стабильное экономическое положение предприятия, при условии наличия возможности оплатить наиболее срочные обязательства, не привлекая к их погашению активы второй группы, то есть за счет, в основном, денежных средств.

Результаты сопоставления показателей первой группы свидетельствуют, что у предприятия подобная возможность отсутствовала.

Соответственно, для погашения более срочных обязательств необходимо воспользоваться активами второй группы.

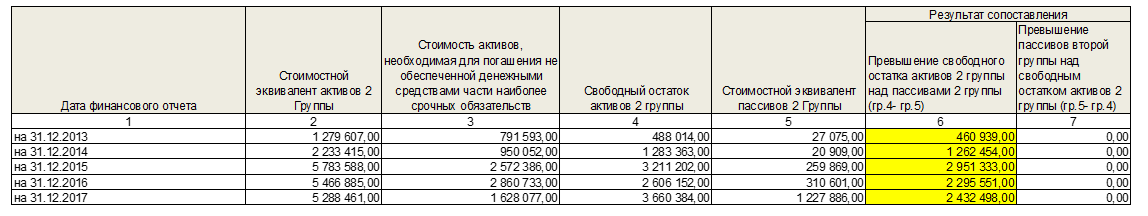

В таком случае анализ соотношения быстрореализуемых активов и краткосрочных пассивов производится с учетом свободного (не обремененного обстоятельствами первой группы) остатка стоимости быстрореализуемых активов.

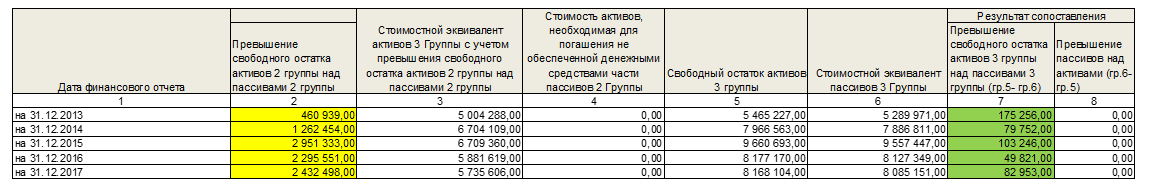

Результаты сопоставления представлены в табл.12.

Таблица 12

Результаты сопоставления быстрореализуемых активов и краткосрочных пассивов, тыс. руб.

С учетом представленной выше корректировки активов картина обеспеченности краткосрочных пассивов (полученных предприятием краткосрочных кредитов) меняется кардинально.

В подобной ситуации расчеты по обязательствам первой и второй очереди (кредиторская задолженность и краткосрочные кредиты и займы) в период с 31.12.2014 г. по 31.12.2017 г., не обеспеченные свободными денежными средствами, могут быть полностью осуществлены в случае погашения дебиторской задолженности, или уступки права требования долгов с покупателей третьим лицам, или реализации прочих оборотных активов.

Для оплаты долгов перед кредиторами в период с 31.12.2014 г. по 31.12.2017 г. не возникает необходимость отвлечения из оборотов активов следующей группы - медленно реализуемых активов (товарных запасов).

Таким образом, первая часть условий ликвидности баланса для нормальной ликвидности (см. табл.7) выполняется. Вторая часть условий, относящаяся к долгосрочным пассивам, не выполняется, что требует дополнительного анализа внеоборотных активов на предмет их ликвидности.

Поскольку известно, что внеоборотные активы предприятия представлены следующим имуществом: 135 объектов недвижимости (127 магазинов и 8 ресторанов); 78 земельных участков, то, учитывая рыночные предпочтения, вполне уместно предположить, что это достаточно ликвидные активы и их можно смело относить не только к третьей, но и ко второй группе ликвидности. Этот факт позволяет утверждать, что вторая часть условий ликвидности баланса для нормальной ликвидности (см. табл.7) также может быть выполнима.

Такая особенность рентного бизнеса требует особой тщательности при формировании финансового заключения. Недвижимость сама по себе не очень ликвидный товар, но объекты торговли и общественного питания в ряду недвижимости обладают максимальной ликвидностью, особенно, если выбор их профиля и местоположения осуществлен правильно и оптимально.

Проведем следующее исследование. Переместим часть наиболее ликвидных внеоборотных активов из четвертой группы в третью и проведем аналогичные выше описанным расчеты, а результаты поместим в табл.13,14.

Таблица 13

Соотношение показателей актива и пассива, включенных в третью группу, тыс. руб.

Таблица 14

Соотношение показателей актива и пассива, включенных в четвертую группу, тыс. руб.

Мы видим, что ситуация в значительной степени изменилась. Соотношения между пассивами и активами в четвертой группе поменяли знак, что говорит о частичном выполнении второй части условий ликвидности баланса для нормальной ликвидности (см. табл.7). При этом соотношение по третьей группе сохранилось, что требует дополнительного анализа.

Используем превышение свободного остатка активов 2 группы над пассивами 2 группы для погашения обязательств третьей группы (см. табл.12) и сформируем с учетом этого новый расчет соотношений пассивов и активов третьей группы (см. табл.15).

Таблица 15

Результаты сопоставления активов и пассивов третьей группы, тыс. руб.

Результаты, представленные в табл.15, позволяют утверждать, что условия нормальной ликвидности баланса выполняются, а предприятие находится в зоне допустимого риска потери платежеспособности.

Таким образом, учет особенностей активов предприятия может изменить мнение о его финансовом состоянии. Приведенный пример исследования ликвидности и платежеспособности показывает, что баланс предприятия, формально не отвечающий требованиям ликвидности, может быть подвергнут более глубокому анализу и выявлению особенностей активов, при учете которых ликвидность баланса изменяется. Такая позиция, связанная с возможностью корректировки ликвидности активов и формальной перегруппировки активов с «перетеканием» излишних остатков из одной группы в другую, может озвучиваться на переговорах с кредиторами и, по нашей практике, вполне положительно расцениваться.

Библиографический список

- ФЗ от 21.11.1996 №129-ФЗ «О бухгалтерском учете».

- В.В. Ковалев «Финансовый анализ, методы и процедуры». – М. «Финансы и статистика», 2002, 559 с.

- О.В. Ефимова «Финансовый анализ». М. «Бухгалтерский учет», 2002, 526 с.

- Анализ хозяйственной деятельности: Учебник/ Л.А. Богдановская, Г.Г. Виноградов, О.Ф. Мигун и др.; Под общ. ред. В.И. Стражева. – 2-е изд. – Мн.: Выш. шк., 1996. – 363 с.

- Правила проведения арбитражным управляющим финансового анализа, утвержденные Постановлением Правительства РФ от 25.06.2003 г. №367.

- Методические указания по проведению анализа финансового состояния организаций. Приказ ФСФО РФ от 23.01.2001 г. №16.