МОДЕЛЬ ОПРЕДЕЛЕНИЯ ЭКОНОМИЧЕСКИХ РИСКОВ НА ОСНОВЕ ПОКАЗАТЕЛЕЙ ФИНАНСОВОГО АНАЛИЗА

Между показателями финансового анализа и экономическими рисками предприятия существует взаимосвязь, и поскольку методология оценки бизнеса предполагает экономический риск в виде ставки дисконтирования, которая сочетает в себе комплекс экономических рисков, характерных для оцениваемого предприятия, целесообразно определить качественные и количественные взаимосвязи между показателями финансового анализа и элементами ставки дисконтирования. В настоящей статье будет рассмотрена математическая модель расчета зависимости составляющих риска в ставке дисконтирования и показателями финансового анализа. Для простоты моделирования в качестве метода расчета ставки дисконтирования применялся метод кумулятивного построения.

Для целей описания метода количественной оценки рисков, в первую очередь целесообразно кратко рассмотреть метод кумулятивного построения ставки дисконтирования.

Данный метод является наиболее адекватным в условиях наличия преимущественно несистематических рисков инвестиционной деятельности.

Зависимость для определения ставки дисконтирования методом кумулятивного построения имеет следующий вид:

R = Rб + Х1 + Хфу + Х3 + Х4 + Хр + Хфс+ Хл + S1 + С, (1)

где Rб — минимально гарантированная норма доходности;

Х1+Х3+Х4 – премии за риски товарной/территориальной, клиентской диверсификации и качества управления;

Хфу – премия за риск финансовой устойчивости;

Хфс – премия за риск финансовой структуры;

Хр – премия за риск рентабельности и прогнозируемости прибыли;

Хл – премия за риск ликвидности;

S – премия за риски, характерные только для оцениваемого предприятия (определяются в случае наличия дестабилизирующих факторов на предприятии);

С – поправка на страновой риск (в случае использования в качестве безрисковой ставки (Rб) российских ОФЗ с длинным сроком погашения, страновой риск не включается в расчет отдельно).

Определение ставки дисконтирования, как правило, производится поэтапно. На первом этапе определяется величина минимально гарантированной нормы доходности Rб. На втором этапе определяются поправки и премии за несистематические риски [1].

Достоинства этого метода — в простоте расчетов, которые могут быть выполнены с использованием даже обыкновенного калькулятора, а также в понятности и доступности. Вместе с тем метод имеет некоторые недостатки.

Метод кумулятивного построения ставки дисконтирования позволяет осуществлять приведение будущих потоков платежей к настоящему моменту времени (т.е. обыкновенное дисконтирование по более высокой норме), но не дает никакой информации о степени риска (возможных отклонениях результатов). При этом полученные результаты существенно зависят только от величины надбавки за риск [2]. Надбавка за риск в обычной ситуации экспертным путем и отражает субъективное мнение аналитика, который применяет данный инструмент. В результате возникают спорные моменты, так как аналитики придают качественным значениям риска количественную окраску, основываясь на собственных суждениях. Необходимо заметить, что даже при минимальном изменении ставки дисконтирования (например, на 0,5%) стоимость предприятия может значительно измениться. Однако, несмотря на отмеченные недостатки, метод корректировки нормы дисконтирования широко применяется на практике.

Следующее, что необходимо сделать – это определить качественную связь премий за риск в ставке дисконтирования и показателями финансового анализа (результат качественного анализа представлен в табл. 1).

Таблица 1

Связь рисковых составляющих ставки дисконтирования и показателей финансового анализа

Вид риска, поправки (показатель) | Характеристика риска | Соответствующая статья финансового анализа |

|---|---|---|

Уровень и прогнозируемость прибыли (Хр) | Премия, учитывающая риски прогнозируемости и уровня прибыли | Показатели рентабельности |

Финансовая устойчивость (Xфу) | Премия, учитывающая риск обеспечения оборотными средствами и покрытия задолженности | Показатели финансовой устойчивости (платежеспособности) |

Финансовая структура (источники финансирования предприятия) (Хфс) | Премия, учитывающая узость и ненадежность набора источников финансирования | Показатели финансовой структуры |

Поправка на риск ликвидности предприятия (Xл) | Премия, учитывающая ликвидность баланса предприятия | Показатели ликвидности |

При этом необходимо отметить, что некоторые риски рассчитать количественно будет невозможно, поэтому для них в последующих итерациях будет проводиться качественный анализ. Это касается рисковых составляющих товарной/территориальной и клиентской диверсификации и риска на руководящий состав управления. Эти рисковые составляющие непосредственно связаны с блоком показателей деловой активности.

После определения качественной связи между показателями финансового анализа и рисковыми составляющими ставки дисконтирования, возникает необходимость превращения этих качественных связей в количественные зависимости. Для этого можно использовать разработанную и приведенную ниже математическую модель расчета зависимости составляющих риска в ставке дисконтирования и показателей финансового анализа.

Математическая модель расчета зависимости составляющих риска в ставке дисконта и показателей финансового анализа (на примере определения риска ликвидности предприятия)

- Исходные положения модели.

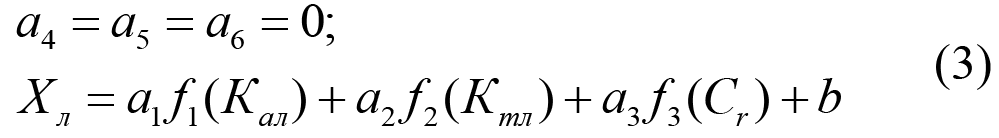

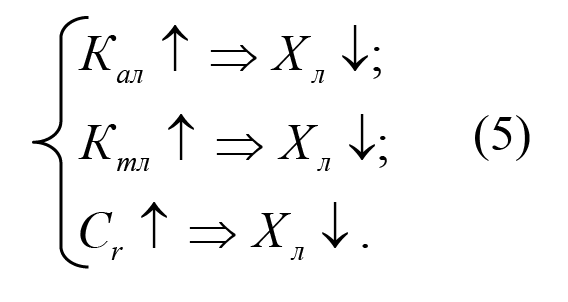

Риск ликвидности определяется следующей зависимостью:

где:

Kал- коэффициент абсолютной ликвидности;

Kmл- коэффициент текущей ликвидности;

Сr – коэффициент способности рассчитаться с кредиторами за счет дебиторов.

Вид функции f определяется исходя из того, прямое или обратное влияние оказывают обозначенные выше показатели на Хл.

Коэффициенты а1…а6 учитывают вклад каждого из обозначенных показателей ликвидности финансового анализа в составляющую ставки дисконтирования Хл, кроме того, коэффициенты а4…а6 учитывают корреляцию показателей ликвидности между собой.

Коэффициенты текущей и абсолютной ликвидности не зависят друг от друга в результате того, что величина коэффициентов абсолютной ликвидности в значительной степени определяется значением числителя дроби. Несмотря на то, что в числителе коэффициента абсолютной ликвидности находятся денежные средства, а в числителе коэффициента текущей ликвидности - оборотные активы (денежные средства являются частью оборотных активов), переменные можно признать условно независимыми, так как изменения по статье баланса «денежные средства» могут не повлиять на значение статьи «оборотные средства». [3] Таким образом, качественный анализ показал, что данные показатели могут условно быть приняты независимыми. В настоящей работе, учитывая принятое положение о независимости коэффициентов зависимость (2) принимает следующий вид.

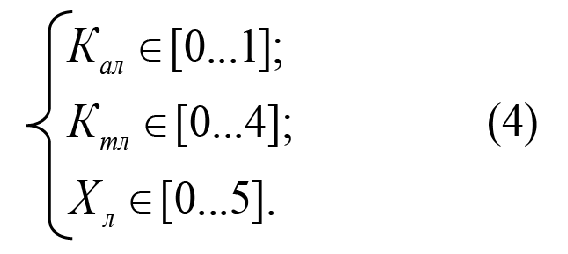

- Ограничивающие условия.

Минимальное значение коэффициента текущей ликвидности - 0. Нормативное (рекомендательное) значение - 2. Максимальное значение + ∞. Предположим, что риск ликвидности будет минимален при коэффициенте текущей ликвидности со значением 4. В таком случае, если коэффициент конкретного предприятия будет более 4, то необходимо принять его равным 4.

Коэффициент абсолютной ликвидности. Рассуждая аналогично, получим интервал значений коэффициентов 0…1. Среднее значение риска ликвидности может соответствовать нормативному значению коэффициента 0,3.

- Определение вида функциональной зависимости

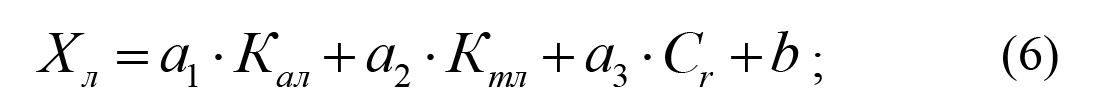

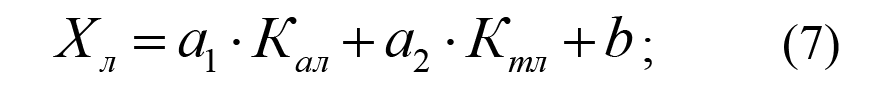

Следовательно, зависимость (3) принимает следующий вид:

- В результате применения модели функционально-сравнительного анализа значимыми переменными в данной модели были приняты: Kал и Kтл, так как коэффициент способности рассчитаться с кредиторами за счет дебиторов у предприятия может быть небольшим (например, доля дебиторской задолженности у предприятия может быть невелика и иметь тенденцию к снижению). Однако при этом краткосрочная дебиторская задолженность может достаточно быстро погашаться, что обычно является следствием высокой деловой активности предприятия. Данная ситуация не является показателем высокого риска ликвидности, что говорит о том, что коэффициент способности рассчитаться с кредиторами за счет дебиторов не является индикатором наличия или отсутствия дополнительного риска у предприятия.

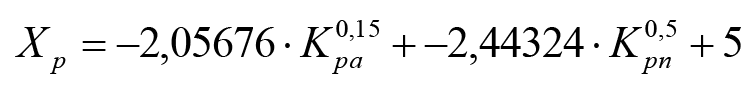

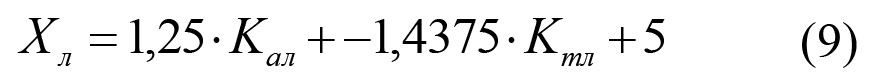

Таким образом, искомая зависимость принимает конечный вид.

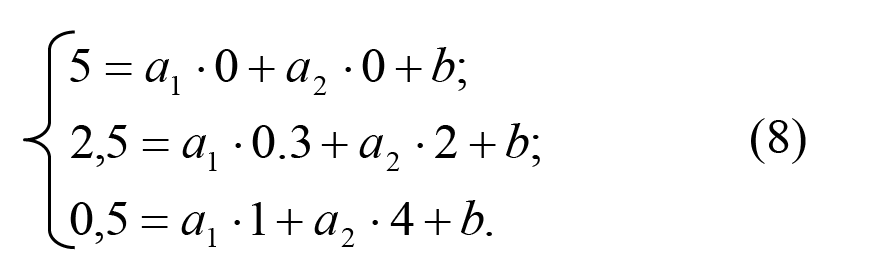

- Расчет коэффициентов регрессионной модели.

Коэффициенты а1, а2, b находятся из условий (4) и (5) при подстановке их соответствующих значений в формулу (7).

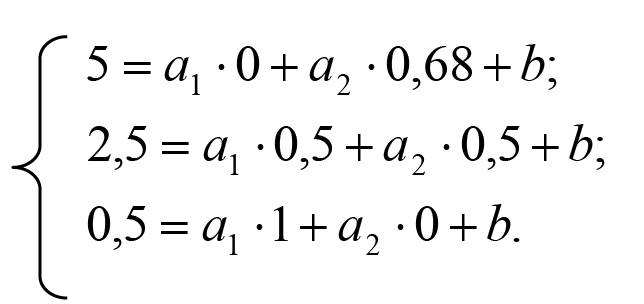

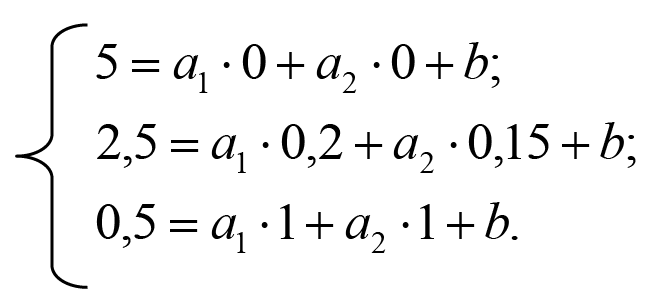

Решаем систему уравнений:

Отсюда находим: а1=1,25… а2= -1,4375…b=5

Определение рисковых составляющих финансовой структуры, финансовой устойчивости, уровня прогнозируемости прибыли

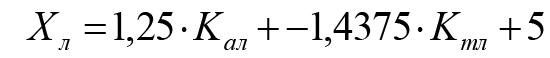

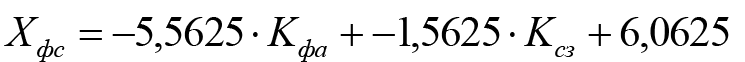

Основываясь на аналогичной методике расчетов можно определить премии за риск финансовой структуры, финансовой устойчивости, уровня прогнозируемости прибыли

Результаты расчетов приведены в табл. 2.

Таблица 2

Определение рисковых составляющих финансовой структуры, финансовой устойчивости, уровня прогнозируемости прибыли

Вид риска, поправки (показатель) | Система уравнений | Расчетная зависимость |

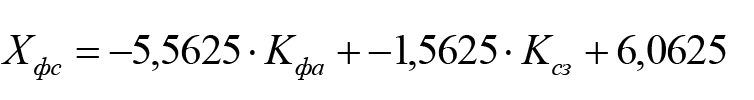

Финансовая структура (источники финансирования предприятия) (Хфс) |

|

|

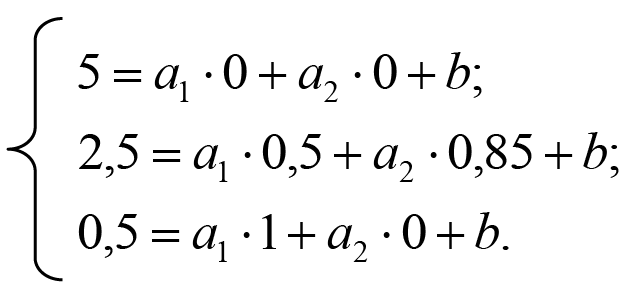

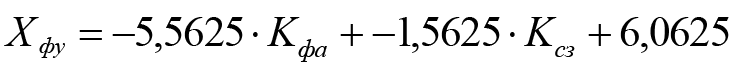

Финансовая устойчивость (Xфу) |

|

|

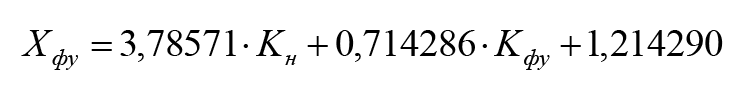

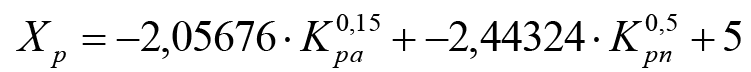

Уровень и прогнозируемость прибыли (Хр) |

|

|

Определение рисковых составляющих товарной/территориальной, клиентской диверсификации и качества управления.

- Для анализа данных показателей риска создается качественная шкала (табл.3-4).

Таблица 3

Зависимость риска от динамики деловой активности (для показателей оборачиваемости кредиторской задолженности)

Тенденция | Уровень риска | Значение |

|---|---|---|

Резкое снижение | Максимальный | 5,000 |

Незначительное снижение | Выше среднего | 3,875 |

Отсутствие изменений | Средний | 2,750 |

Резкое увеличение (резкие колебания скорости оборачиваемости | Ниже среднего | 1,625 |

Постепенное увеличение | Минимальный | 0,500 |

Таблица 4

Зависимость риска от динамики деловой активности (для показателей оборачиваемости активов, оборотных активов, внеоборотных активов, запасов, дебиторской задолженности)

Тенденция | Уровень риска | Значение |

Резкое увеличение | Максимальный | 5,000 |

Постепенное увеличение | Выше среднего | 3,875 |

Отсутствие изменений | Средний | 2,750 |

Незначительное снижение | Ниже среднего | 1,625 |

Резкое снижение | Минимальный | 0,500 |

- Рассчитывается среднее значение рисков товарной/территориальной, клиентской диверсификации и качества управления (табл. 5).

Таблица 5

Пример расчета премии за риск, связанный с товарной/территориальной, клиентской диверсификацией и качества управления

Показатель | Сроки оборачиваемости | Показатели риска | ||||

|---|---|---|---|---|---|---|

2003 г. | 2004 г. | 2005 г. | Тенденция | Риск | Значение | |

Активов | 375 | 383 | 360 | Резкое снижение | Мин. | 0,500 |

Оборотных активов | 161 | 195 | 201 | Постепенное увеличение | Выше среднего | 3,875 |

Внеоборотных активов | 214 | 189 | 157 | Резкое снижение | Мин. | 0,500 |

Запасов | 156 | 188 | 180 | Потепенное увеличение | Выше среднего | 3,875 |

Дебиторской задолженности | 22 | 29 | 25 | Незначительное снижение | Ниже среднего | 1,625 |

Кредиторской задолженности | 83 | 79 | 58 | Резкое снижение | Максимальный | 5,000 |

Среднее значение уровня риска | 2,563 | |||||

- Таким образом, для примера был определен общий риск товарной/территориальной, клиентской диверсификации и качества управления на основании данных о деловой активности предприятия (сумма рисковых составляющих X1+X3+X4 для зависимости (1)).

Таким образом, в соответствии с представленной моделью, ставка дисконтирования для целей оценки бизнеса может определяться следующим образом.

- Определяется безрисковая ставка.

- Проводится финансовый анализ предприятия на основании данных бухгалтерской отчетности, одновременно проводится качественный анализ рисков.

- Определяются рисковые составляющие ликвидности (Хл), финансовой структуры (Хфс), финансовой устойчивости (Хфу) и рентабельности (Хр) на основании математической модели. Формулы для расчета - в таблице ниже.

Вид риска, поправки (показатель) | Расчетная зависимость |

Ликвидность (Хл) |

|

Финансовая структура (источники финансирования предприятия) (Хфс) |

|

Финансовая устойчивость (Xфу) |

|

Уровень и прогнозируемость прибыли (Хр) |

|

- Определяются рисковые составляющие товарной/территориальной, клиентской диверсификации и качества управления (Х1+Х3+Х4) на основании данных о деловой активности предприятия и с использованием таблиц 3-4.

- Определяется ставка дисконтирования по зависимости (1).

Библиографический список

- Валдайцев С.В., Оценка бизнеса и управление стоимостью предприятия: Учебное пособие для вузов, М.: ЮНИТИ-ДАНА, 2002.

- Дмитриев М. Н. и Кошечкин С.А., «Количественный анализ риска инвестиционных проектов,» 2001. [В Интернете]. Available: http://www.cfin.ru/finanalysis/quant_risk.shtml.

- Ковалев В.В., Финансовый анализ: методы и процедуры, М.: Финансы и статистика, 2002.