ИССЛЕДОВАНИЕ ОБОРОТНЫХ АКТИВОВ ПРЕДПРИЯТИЯ ДЛЯ ЦЕЛЕЙ ПРОВЕДЕНИЯ ФИНАНСОВОГО АНАЛИЗА

В статье «Анализ внеоборотных активов предприятия для целей финансового анализа» [4], были рассмотрены основные понятия бухгалтерского учета, связанные с формированием бухгалтерского баланса, поэтому в настоящей статье мы рассмотрим только оборотные активы предприятия, их виды, структуру, роль в проведении финансового анализа.

Оборотные активы – это оборотные средства предприятий, фирм, отражаемые в активе их бухгалтерского баланса [2].

Для удобства, в таблице ниже приведены счета, на основе которых строится раздел «Оборотные активы» бухгалтерского баланса.

Необходимо также понимать, что каждая строка бухгалтерского баланса формируется из счетов бухгалтерского учета. В таблице ниже, приведены формулы формирования статей бухгалтерского баланса для раздела «Оборотные активы».

Таблица 1

Формулы формирования статей бухгалтерского баланса для раздела «Оборотные активы»

Наименование показателя | Код | Расшифровка |

|---|---|---|

Запасы | 1210 | Сумма дебетовых сальдо следующих счетов: 10 «Материалы; 11 «Животные на выращивании и откорме»; 15 «Заготовление и приобретение материальных ценностей»; 16 «Отклонение в стоимости материальных ценностей»; 20 «Основное производство»; 21 «Полуфабрикаты собственного производства»; 23 «Вспомогательные производства»; 28 «Брак в производстве»; 29 «Обслуживающие производства и хозяйства»; 41 «Товары»; 43 «Готовая продукция»; 44 «Расходы на продажу»; 45 «Товары отгруженные»; 97 «Расходы будущих периодов». |

Налог на добавленную стоимость по приобретенным ценностям | 1220 | Счет 19 «Налог на добавленную стоимость по приобретенным ценностям» (за исключением остатков по субсчету 19.06 «Акцизы по оплаченным материальным ценностям»). |

Дебиторская задолженность | 1230 | Сумма дебетовых сальдо следующих счетов: 46 «Выполненные этапы по незавершенным работам»; 60 «Расчеты с поставщиками и подрядчиками»; 46 «Выполненные этапы по незавершенным работам», 60.02 «Расчеты по авансам выданным», 60.22 «Расчеты по авансам выданным (в валюте)», 60.32 «Расчеты по авансам выданным (в у.е.)», 76.05 «Расчеты с прочими поставщиками и подрядчиками», 76.25 «Расчеты с прочими поставщиками и подрядчиками (в валюте)», 76.35 «Расчеты с прочими поставщиками и подрядчиками (в у.е.)» - в части авансов и предварительной оплаты, уплаченных поставщикам и подрядчикам под предстоящие поставки оборотных активов; 62.01 «Расчеты с покупателями и заказчиками», 62.21 «Расчеты с покупателями и заказчиками (в валюте)», 62.31 «Расчеты с покупателями и заказчиками (в у.е.)», 62.03 «Векселя полученные»; 76.06 «Расчеты с прочими покупателями и заказчиками», 76.26 «Расчеты с прочими покупателями и заказчиками (в валюте)», 76.36 «Расчеты с прочими покупателями и заказчиками в у.е.)», 68 «Расчеты по налогам и сборам» (в части излишне уплаченных налогов и сборов, в отношении которых принято решение о зачете); 69 «Расчеты по социальному страхованию и обеспечению» (в части излишне уплаченных взносов на обязательное страхование, в отношении которой принято решение о зачете); 70 «Расчеты с персоналом по оплате труда» (в части излишне выплаченных работникам сумм оплаты труда или отпускных); 71 «Расчеты с подотчетными лицами» (в части конкретных подотчетных сумм, по которым не представлен отчет об их использовании, или неизрасходованных и не возвращенных в срок авансов, выплаченных в связи со служебной командировкой); 73.01 «Расчеты по предоставленным займам» (в части задолженности работников по краткосрочным беспроцентным займам), 73.02 «Расчеты по возмещению материального ущерба», 73.03 «Расчеты по прочим операциям»; 75.01 «Расчеты по вкладам в уставный (складочный) капитал» 76.01.1 «Расчеты по имущественному и личному страхованию», 76.21 «Расчеты по имущественному и личному страхованию (в валюте)», 76.02 «Расчеты по претензиям», 76.22 «Расчеты по претензиям (в валюте)», 76.32 «Расчеты по претензиям (в у.е.)», 76.03 «Расчеты по причитающимся дивидендам и другим доходам», 76.09 «Прочие расчеты с разными дебиторами и кредиторами», 76.29 «Прочие расчеты с разными дебиторами и кредиторами (в валюте)», 76.39 «Прочие расчеты с разными дебиторами и кредиторами (в у.е.)», 76.10 «Прочие расчеты с физическими лицами», 76.41 «Расчеты по исполнительным документам работников», 76.49 «Расчеты по прочим удержаниям из заработной платы работников», 76.К «Корректировка расчетов прошлых периодов», 76.07.2 «Задолженность по лизинговым платежам», 76.27.2 «Задолженность по лизинговым платежам (в валюте)», 76.37.2 «Задолженность по лизинговым платежам (в у.е.)»; Дебиторская задолженность уменьшается на сумму резервов сомнительных долгов (кредит счета 63 «Резервы по сомнительным долгам») и НДС с авансов выданных (кредит счета 76.ВА «НДС по авансам и предоплатам выданным». |

Финансовые вложения (за исключением денежных эквивалентов) | 1240 | Сумма дебетовых сальдо следующих счетов: 58.01 «Паи и акции» в части краткосрочных вложений, 58.02 «Долговые ценные бумаги» (в части краткосрочных вложений), 58.03 «Предоставленные займы» (в части краткосрочных займов), 58.04 «Вклады по договору простого товарищества» (при условии возврата в течение 12 месяцев после отчетной даты), 58.05 «Приобретенные права в рамках оказания финансовых услуг», реализация которых ожидается в течение 12 месяцев после отчетной даты, 55.03 «Депозитные счета» (в части краткосрочных вложений), 55.23 «Депозитные вклады (в валюте)» (в части краткосрочных вложений), 73.01 «Расчеты по предоставленным займам» (в части предоставленных работникам краткосрочных займов), Сумма по строке Финансовые вложения» должна быть уменьшена на сумму резерва под обесценение, образованного по кредиту счета 59 «Резервы под обесценение финансовых вложений». |

Денежные средства и денежные эквиваленты | 1250 | Сумма дебетовых сальдо следующих счетов: 50 «Касса» (за исключением сальдо субсчета 50.03 «Денежные документы»; 51 «Расчетные счета»; 52 «Валютные счета» (по курсу ЦБ на отчетную дату); 55 «Специальные счета в банках» (за исключением сальдо субсчета 55-3 «Депозитные счета»; 57 «Переводы в пути». |

Прочие оборотные активы | 1260 | Сумма дебетовых сальдо следующих счетов: 50-03 «Денежные документы», 50.23 «Денежные документы (в валюте)» 94 «Недостачи и потери от порчи ценностей» 19.06 «Акцизы по оплаченным материальным ценностям»; 68 «Расчеты по налогам и сборам» и 69 «Расчеты по социальному страхованию и обеспечению», в отношении которых не принято решение о зачете (в части переплат по налогам и сборам; 68.22 «НДС по экспорту к возмещению» (в части суммы НДС, начисленных по неподтвержденному экспорту и подлежащих возмещению; 76.ОТ «НДС, начисленный по отгрузке»; 76.НА «Расчеты по НДС при исполнении обязанностей налогового агента»; 76.07.9 «НДС по арендным обязательствам» 76.37.9 «НДС по арендным обязательствам (в у.е.)»; 94 «Недостачи и потери от порчи ценностей»; 76.01.2 «Платежи (взносы) по добровольному страхованию на случай смерти или утраты трудоспособности», 76.01.9 «Платежи (взносы) по прочим видам страхования»; 97 «Расходы будущих периодов» - в части расходов будущих периодов с видом актива «Прочие оборотные активы». |

Итого по разделу II «Оборотные активы» | 1200 | Сумма строк 1210, 1220, 1230, 1240, 1250 и 1260 |

Источник: по данным Приказа Минфина РФ от 31.10.2000 N 94н (ред. от 08.11.2010) "Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению"[12]

Для понимания нормального уровня оборотных активов в структуре компании целесообразно обратиться к официальной статистике. В статье «Анализ внеоборотных активов предприятия для целей финансового анализа» [4] были приведены расчетные диаграммы, построенные по данным Центральной базы статистических данных и Единой межведомственной информационно – статистической системы.

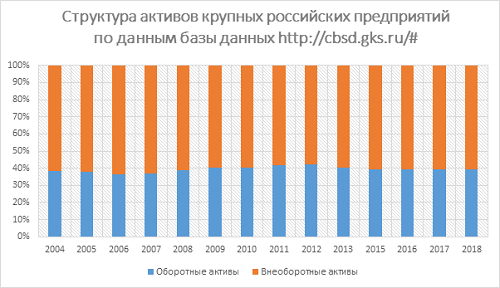

По крупным предприятиям доля оборотных активов согласно данным базы данных Федеральной службы государственной статистики, начиная с 2004 г была меньше, чем внеоборотных, порядка 40% от общего объема активов (диаграмма 1). Для построения диаграммы были использованы данные за 2004-2015 гг., поскольку более поздняя информация в базе отсутствует, также, как и данные за 2014 год. Однако, можно предположить, что поскольку тенденция не меняется на протяжении 11 лет, она актуальна и на текущий момент.

Диаграмма 1. Структура активов крупных российских предприятий (2004-2015 гг. - по данным http://cbsd.gks.ru[16], 2015-2018 гг. – расчетные значения)

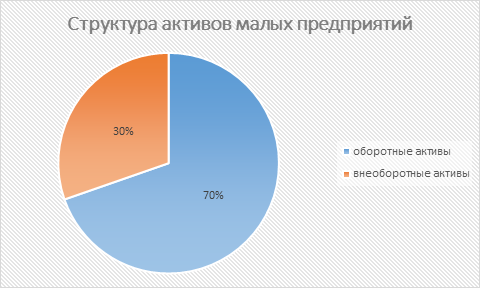

Что касается малых предприятий, то структура активов, как правило на 70% состоит из оборотных активов (диаграмма 2).

Диаграмма 2. Структура активов малых российских предприятий по данным http://cbsd.gks.ru [15]

С помощью процедур финансового анализа можно определить долю оборотных активов в имуществе компании.

В зависимости от вида деятельности структура активов может отличаться. На диаграммах 3-4 представлены обобщенные данные по структуре активов, учитывая разные виды деятельности. Для получения первичных данных использовалась Единая межведомственная информационно – статистическая система (ЕМИСС) [17].

Диаграмма 3. Структура активов российских предприятий в зависимости от вида деятельности за 2016 г.

Диаграмма 4. Структура активов российских предприятий в зависимости от вида деятельности за 2017 г.

Существует мнение, что снижение доли оборотных активов напрямую связано с увеличением сроков оборачиваемости ресурсов организации. Возможно это и так, но как видно из таблицы ниже, напрямую снижение доли оборотных активов влияет только на оборачиваемость активов, также необходимо учесть, что данный показатель во многом зависит от размера выручки, и, соответственно, невозможно точно установить, как повлияет изменения на дальнейшую работу предприятия, не имея при этом объекта для сравнения. В то же время, если у предприятия будет увеличиваться выручка, наряду с оборотными активами, то возникнет необходимость проведения детального анализа экономических процессов предприятия.

Коэффициент оборачиваемости оборотных средств | Выручка / Средняя величина оборотных средств |

Коэффициент оборачиваемости активов | Выручка / Средняя величина активов |

Оборачиваемость дебиторской задолженности | Выручка / Средняя величина дебиторской задолженности |

Оборачиваемость запасов | Себестоимость / Средняя величина запасов |

Оборачиваемость собственного капитала | Выручка / Среднегодовая величина собственного капитала |

Также, существует мнение, что «увеличение доли оборотных средств в имуществе может свидетельствовать о:

- отвлечении части текущих активов на кредитование потребителей готовой продукции, товаров, работ и услуг организации, дочерних предприятий и прочих дебиторов, что свидетельствует о фактической иммобилизации этой части оборотных средств из производственного процесса;

-сворачивании производственной базы;

-искажении реальной оценки основных фондов вследствие существующего порядка их бухгалтерского учета и т.п» [14].

Не стоит забывать, что доля оборотных средств в активах может уменьшиться из-за увеличения внеоборотных активов, например, при покупке здания.

Оборотные активы предприятия включают в себя запасы, дебиторскую задолженность, краткосрочные финансовые вложения, денежные средства.

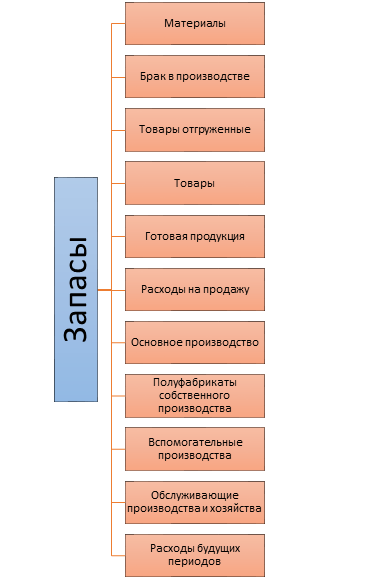

В ПБУ 4/99 [12] указывается, что в статью «Запасы» включаются: сырье, материалы и другие аналогичные ценности, затраты в незавершенном производстве (издержках обращения), готовая продукция, товары для перепродажи и товары отгруженные, а также расходы будущих периодов

Учет материально-производственных запасов регулируется ПБУ 5/01[8].

Согласно ПБУ 5/01 к бухгалтерскому учету в качестве материально-производственных запасов принимаются активы:

- используемые в качестве сырья, материалов и т.п. при производстве продукции, предназначенной для продажи (выполнения работ, оказания услуг);

- предназначенные для продажи;

- используемые для управленческих нужд организации.

Готовая продукция является частью материально-производственных запасов, предназначенных для продажи (конечный результат производственного цикла, активы, законченные обработкой (комплектацией), технические и качественные характеристики которых соответствуют условиям договора или требованиям иных документов, в случаях, установленных законодательством).

Товары являются частью материально-производственных запасов, приобретенных или полученных от других юридических или физических лиц и предназначенные для продажи.

Учет «НДС по приобретенным ценностям» регулируется приказом Минфина РФ от 31.10.2000 N 94н (ред. от 08.11.2010) «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению» (счет 19) [12].

Примерный состав запасов приведен на схеме 1.

Схема 1. Состав строки бухгалтерского баланса «Запасы»

С точки зрения финансового анализа, при уменьшении или увеличении запасов необходимо выяснить, почему именно это происходит, при этом стоит обратить внимание, сокращались ли объемы производства, увеличивались ли производственные мощности, возможно просто была сделана перегруппировка финансовых ресурсов, как управленческое решение (например, за счет вложений в запасы было принято решение защитить денежные средства от обесценивания под воздействием инфляции).

Такие же причины могут быть при приросте или уменьшении материалов и сырья, при этом увеличение – фактор положительный, если это не приводит к большому переизбытку запасов. Уменьшение запасов, в том числе сырья и материалов –тревожный признак, так как может свидетельствовать о нехватке оборотных средств, сбоях в поставках, уменьшении объемов производства.

В случае, если одновременно увеличивается объем готовой продукции, то необходимо проанализировать работу сбытового подразделения, спрос на продукцию, маркетинговую политику.

Однако, необходимо обращать внимание на сезонность, например, увеличение запасов сахара осенью – совершенно нормальное явление, поскольку его продажа будет осуществляться в течении последующих месяцев.

Также увеличение или уменьшение доли запасов может быть не связано с самими запасами, возможно увеличился какой-то другой актив, например, при продаже здания (или другого основного средства), доля денежных средств существенно увеличится, доля запасов станет меньше, доля основных средств упадет. В целом баланс станет более ликвидным. Однако без наличия какой-либо дополнительной информации о деятельности предприятия, невозможно сказать, хорошая это тенденция или плохая.

Налог на добавленную стоимость по приобретенным ценностям отражает информацию, учтенную на Счете 19 «Налог на добавленную стоимость по приобретенным ценностям» предназначен для обобщения информации об уплаченных (причитающихся к уплате) организацией суммах налога на добавленную стоимость по приобретенным ценностям, а также работам и услугам [15], [7].

Дебиторская задолженность (англ. Accounts receivable (A/R)) — сумма долгов, причитающихся предприятию, фирме, компании со стороны других предприятий, фирм, компаний, а также граждан, являющихся их должниками, дебиторами [2].

Дебиторская задолженность возникает в случае, если услуга (или товар) проданы, а денежные средства не получены. Как правило, покупателем не предоставляется какого-либо письменного подтверждения задолженности за исключением подписи о приемке товара на товаросопроводительном документе. Дебиторская задолженность относится к оборотным активам компании вне зависимости от срока её погашения [6].

По данной строке 1230 отражается общая сумма дебиторской задолженности и включает с себя данные, отраженные на следующих счетах:

- 60 «Расчеты с поставщиками и подрядчиками» - в сумме перечисленной организацией предварительной оплаты (авансов) под поставку товаров, продукции, выполнение работ, оказание услуг;

- 62 «Расчеты с покупателями и заказчиками» - в сумме задолженности за проданные товары, продукцию (выполненные работы, оказанные услуги);

- 68 «Расчеты по налогам и сборам» - в сумме излишне уплаченных (взысканных) налогов и сборов;

- 69 «Расчеты по социальному страхованию и обеспечению» - в сумме излишне уплаченных взносов на обязательное социальное страхование, а также в сумме выплаченных пособий;

- 70 «Расчеты с персоналом по оплате труда» - в сумме излишне выплаченных работникам сумм оплаты труда, отпускных;

- 71 «Расчеты с подотчетными лицами» - в части подотчетных сумм, по которым не представлен отчет об их использовании, или не израсходованных и не возвращенных в срок авансов, выплаченных в связи со служебной командировкой;

- 73 «Расчеты с персоналом по прочим операциям» - в сумме задолженности работников по беспроцентным займам, по возмещению материального ущерба;

- 75 «Расчеты с учредителями» - в сумме не внесенного вклада в уставный капитал;

- 76 «Расчеты с разными дебиторами и кредиторами» - в части прочей, не перечисленной выше, дебиторской задолженности (в частности, по штрафным санкциям, процентам, начисленным по ценным бумагам, кредитам и займам).

Структура статьи «Дебиторская задолженность» приведена на схеме 2.

Схема 2. Структура статьи бухгалтерского баланса «Дебиторская задолженность»

В рамках финансового анализа дебиторскую задолженность необходимо ранжировать по вероятности ее возврата (возвратная или невозвратная, или нормальная, сомнительная и просроченная), по сроку (долгосрочная или краткосрочная).

Снижение дебиторской задолженности как правило является положительным трендом, но, как и при анализе всех активов, необходимо анализировать общую картину, поскольку анализ изолированных элементов может дать ошибочный результат. В особенности дебиторскую задолженность важно анализировать совместно с выручкой. Одновременный рост сразу двух показателей может сигнализировать о развитии бизнеса, падение – о его спаде. Снижение дебиторской задолженности при росте выручки – положительное явление, поскольку способствует увеличению ликвидности баланса.

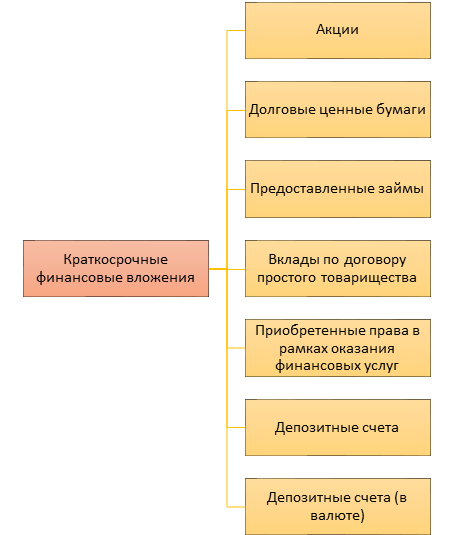

По статье «Финансовые вложения (за исключением денежных эквивалентов)» в оборотных активах показываются данные по счетам 55 (депозиты), 58 (финансовые вложения), 73 (займы работникам) со сроками погашения менее 12 месяцев. При этом цифры по счету 58 уменьшаются на суммы созданного резерва (счет 59) по краткосрочным вложениям.

По этой строке показывается информация о финансовых вложениях организации, срок обращения (погашения) которых не превышает 12 месяцев (пункт 19 ПБУ 4/99, пункт 41 Положения по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02, утвержденного Приказом Минфина России от 10.12.2002 г. N 126н (далее - ПБУ 19/02))[12,9].

Это могут быть займы, предоставленные организациям на срок менее 12 месяцев, собственные акции, выкупленные у акционеров, прочие финансовые вложения.

Структура краткосрочных финансовых вложений представлена на схеме 3.

Схема 3. Структура краткосрочных финансовых вложений

С точки зрения финансового анализа, инвестирование денежных средств в финансовые инструменты, такие как ликвидные ценные бумаги, явление скорее позитивное, поскольку это приводит к дополнительной доходности, однако в связи с этим появляется и дополнительный риск. Уменьшение финансовых вложений нельзя однозначно считать негативным признаком, поскольку возможное вложение освободившихся финансовых ресурсов можно вложить для увеличения товара в обороте или, как вариант, в новую линию по упаковке или фасовке продукта, или в какой-либо еще инвестиционный проект. Возможно, это снизит ликвидность на какое-то время, но принесет компании дополнительный доход в будущем. При этом анализировать изменения в балансе целесообразно не изолированно, а в совокупности с анализом других изменений.

Денежные средства. По данной строке указывается информация об имеющихся у организации денежных средствах в российской и иностранной валюте, а также о денежных эквивалентах. При заполнении строки 1250 используются данные, отраженные на счетах (Инструкция по применению Плана счетов, пункты 5, 7, 8 ПБУ 3/2006 [5], абзацы 2, 3 пункта 23 Положения N 34н):

- 50 «Касса» (кроме субсчета «Денежные документы»):

остаток наличных денежных средств в рублях;

остаток наличных денежных средств в иностранной валюте по курсу Центрального банка Российской Федерации (далее - ЦБ РФ), действующему на отчетную дату;

- 51 «Расчетные счета» - остаток денежных средств в валюте Российской Федерации на расчетных счетах организации, открытых в кредитных организациях.

- 52 «Валютные счета» - остаток денежных средств в иностранных валютах на валютных счетах организации по курсу ЦБ РФ, действующему на отчетную дату;

- 55 «Специальные счета в банках» (кроме субсчета 55-3 «Депозитные счета» в части депозитных вкладов, не являющихся денежными эквивалентами) - остаток денежных средств в валюте Российской Федерации и в иностранных валютах по курсу ЦБ РФ, действующему на отчетную дату, находящихся на территории Российской Федерации и за ее пределами:

• в аккредитивах;

• в чековых книжках;

• в иных платежных документах (кроме векселей);

• на текущих, особых и иных специальных счетах;

• об остатках средств целевого финансирования в той их части, которая подлежит обособленному хранению на отдельном банковском счете;

- 57 «Переводы в пути» - величина денежных средств в рублях или в иностранной валюте, внесенные в кассы кредитных организаций, сберегательные кассы или кассы почтовых отделений для зачисления на расчетный или иной счет организации, но еще не зачисленные по назначению. Напомним, что денежные средства в иностранной валюте отражаются по курсу ЦБ РФ, действующему на отчетную дату;

- 58 «Финансовые вложения» - в части финансовых вложений, признаваемых денежными эквивалентами. Отметим, что подходы, применяемые организацией для отделения денежных эквивалентов от других финансовых вложений, должны быть закреплены в учетной политике организации (пункт 23 ПБУ 23/2011) [7].

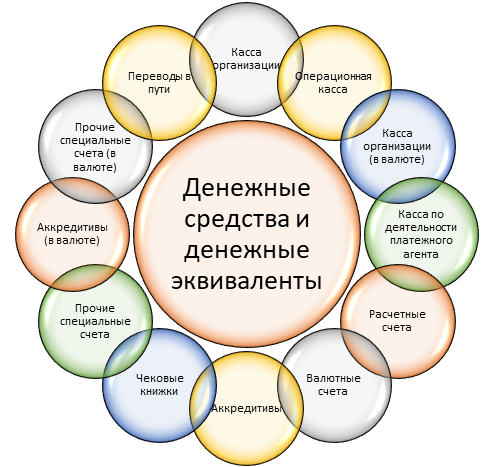

Структура строки денежные средства показана на схеме 4.

С точки зрения финансового анализа, доля денежных средств и краткосрочных финансовых вложений в оборотных активах показывает удельный вес наиболее ликвидных активов. Соответственно, при неизменности пассивов, в случае увеличения объема денежных средств и финансовых вложений улучшится в первую очередь коэффициент абсолютной ликвидности и, следовательно, коэффициенты быстрой и текущей ликвидности.

Увеличение денежных средств на счетах свидетельствует, как правило, об укреплении ликвидности предприятия. Их сумма должна быть достаточной для погашения первоочередных платежей. Однако, наличие больших остатков денежных средств на протяжении длительного периода времени может быть результатом неправильного использования оборотного капитала. Уменьшение объемов денежных средств может поставить предприятие в состояние неплатежеспособности и невозможности вовремя рассчитаться по обязательствам. Сам по себе данный факт, конечно, негативный. Однако может являться следствием таких обстоятельств, как:

- снижение оборачиваемости запасов (т. е. роста их показателей в отчетности);

- ухудшение качества дебиторских долгов (т. е. роста дебиторской задолженности);

- неправильная инвестиционная политика (которую можно проследить по росту объемов финансовых вложений) [14].

Тем не менее, как было сказано ранее, каждый показатель нельзя рассматривать изолированно, а только в совокупности с тенденциями других показателей баланса. Например, изменение денежных средств на счете может быть связано с покупкой какого-либо актива. И хотя, неизбежно, это приведет к уменьшению ликвидности баланса, но в то же время может повысить доходность (например, в случае покупки доходных ценных бумаг или вложения средств в выгодный для предприятия инвестиционный проект)) или производительность (например, в случае покупки более мощной линии для производства продукции или в случае расширения производства).

Схема 4. Структура статьи бухгалтерского баланса «Денежные средства»

В строку статьи «Прочие оборотные активы» попадают активы, либо по каким-то причинам не отраженные в вышеперечисленных строках, либо те, которые организация считает нужным выделить. Например, это может быть безнадежная задолженность контрагента или стоимость похищенного имущества, в отношении которого еще не закончены следственные действия. Отражение подобных данных по этой строке с соответствующим уменьшением цифр по тем статьям, в которых они могли бы отражаться, если бы не было решения организации об их выделении, потребует примечаний как к статье «Прочие оборотные активы», так и ко второй статье, которой коснется такая операция [14].

По этой строке указывается информация об имеющихся у организации прочих, не перечисленных выше, оборотных активах. При этом необходимо учитывать, что оборотные активы организации, информация о которых является существенной, должны отражаться обособленно.

В составе прочих оборотных активов могут учитываться при условии несущественности соответствующих показателей:

- стоимость недостающих или испорченных материальных ценностей, в отношении которых не принято решение об их списании в состав затрат на производство (расходов на продажу) или на виновных лиц, отражаемых по дебету счета 94 «Недостачи и потери от порчи ценностей»;

- суммы НДС, начисленные при отгрузке товаров (продукции, иных ценностей), выручка от продажи, которых определенное время не может быть признана в бухгалтерском учете, учитываемые организацией обособленно на счете 76 «Расчеты с разными дебиторами и кредиторами» или на счете 45 «Товары отгруженные» (подпункт 1 пункта 1 статьи 167 НК РФ [11], пункт 12 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.1999 г. N 32н) [10].

Структура прочих оборотных активов представлена на схеме 5.

Схема 5. Структура статьи бухгалтерского баланса «Прочие оборотные активы»

По итогам данного небольшого исследования можно сделать несколько выводов.

Увеличение объема оборотных активов, таких как запасы и дебиторская задолженность - явление неоднозначное и требует анализа выручки для получения каких-либо выводов. Изолированный анализ данных показателей может дать ошибочный результат. Запасы при этом необходимо анализировать детально, выделяя готовую продукцию и материалы.

Увеличение объема денежных средств – явление в основном положительное, но требует внимания, поскольку в момент появления свободных или почти свободных финансовых ресурсов появляется повод задуматься об их инвестировании.

Дополнительные финансовые вложения могут привести к повышению рисков предприятия, но в тоже время и к увеличению доходности.

Проанализировать прочие оборотные активы становится возможным только в случае четкого понимания из чего они состоят и как данные учетные операции в каждом конкретном случае связаны с деятельностью предприятия. Существует вполне обоснованное и логичное мнение, что прочие оборотные активы не имеет смысла анализировать отдельно, а следует при анализе добавить их к дебиторской задолженности или к финансовым вложениям, в зависимости от их состава.

Таким образом, в настоящей статье были проанализированы основные статьи, относящиеся к оборотным активам баланса, определен их состав и структура, определена их роль в финансовом анализе, проанализированы тенденции и выявлены индикаторы, которые позволяют финансовый анализ провести. На основе реальных статистических данных была подробно проанализирована структура активов российских предприятий, в зависимости от размеров компании и вида деятельности.

Библиографический список

- Бухгалтерская энциклопедия. 2013.

- Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б.. Современный экономический словарь. — 2е изд., испр. М.: ИНФРА-М. 479 с., 1999.

- Большой экономический словарь. — М.: Институт новой экономики. А.Н. Азрилиян. 1997.

- Лекаркина Н.К. Анализ внеоборотных активов предприятия для целей финансового анализа // Экономический научный журнал «Оценки инвестиций», 1(9), 2018.

- Приказ Минфина РФ от 27.11.2006 N 154н (ред. от 24.12.2010) "Об утверждении Положения по бухгалтерскому учету "Учет активов и обязательств, стоимость которых выражена в иностранной валюте" (ПБУ 3/2006)" (Зарегистрировано в Минюсте РФ 17.01.2007 N 8788)

- Взыскание долгов: от профилактики до принуждения. – 4-е изд., исправ. и доп. – М.: Статут, 2017. – 496 с.

- Приказ Минфина РФ от 02.02.2011 N 11н "Об утверждении Положения по бухгалтерскому учету "Отчет о движении денежных средств" (ПБУ 23/2011)" (Зарегистрировано в Минюсте РФ 29.03.2011 N 20336)

- Приказ Минфина России от 09.06.2001 N 44н (ред. от 16.05.2016) «Об утверждении Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01» (Зарегистрировано в Минюсте России 19.07.2001 N 2806)

- Приказ Минфина России от 10.12.2002 N 126н (ред. от 06.04.2015) "Об утверждении Положения по бухгалтерскому учету "Учет финансовых вложений" ПБУ 19/02" (Зарегистрировано в Минюсте России 27.12.2002 N 4085)

- Приказ Минфина России от 06.05.1999 N 32н (ред. от 06.04.2015) «Об утверждении Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99» (Зарегистрировано в Минюсте России 31.05.1999 N 1791)

- Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ (ред. от 19.02.2018)

- Приказ Минфина РФ от 31.10.2000 N 94н (ред. от 08.11.2010) «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению»

- Приказ Минфина РФ от 06.07.1999 N 43н (ред. от 08.11.2010, с изм. от 29.01.2018) «Об утверждении Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99)»

- Информационный портал Налог-налог.ру. Режим доступа, URL: http://nalog-nalog.ru

- Информационный портал Федеральной службы государственной статистики. Режим доступа, URL: http://cbsd.gks.ru/#

- Информационный портал Референт. Режим доступа, URL: https://www.referent.ru /48/216941

- Информационный портал ЕМИСС. Режим доступа, URL: https://fedstat.ru/

- http://www.finhealthy.ru/fihets-710-2.html